Periode 2015-2019

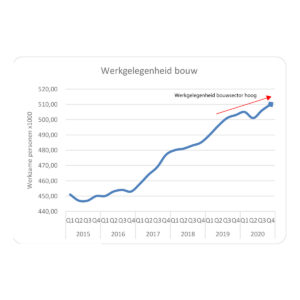

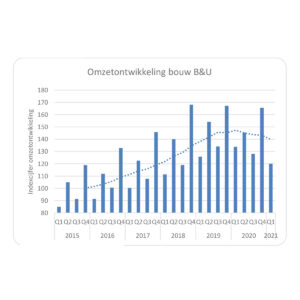

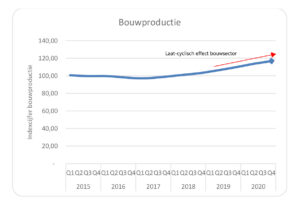

In de periode 2015 t/m heden is er sprake van hoogconjunctuur. Hoogconjunctuur kenmerkt zich door hoge investeringen, hoog consumentenvertrouwen en lage werkloosheid. Voor de bouwsector hebben het stijgende consumentenvertrouwen en de lage hypotheekrente gezorgd voor een groeiende vraag naar woningen. Hiermee is de verkoopwaarde van woningen gestegen. Investeerders waren bereidwilliger om te investeren in bouwprojecten, waardoor de bouwproductie steeg en de orderportefeuille van bouwers tot wel 9 maanden of meer in vooruit gevuld was.

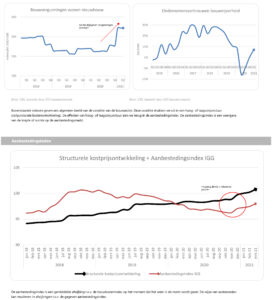

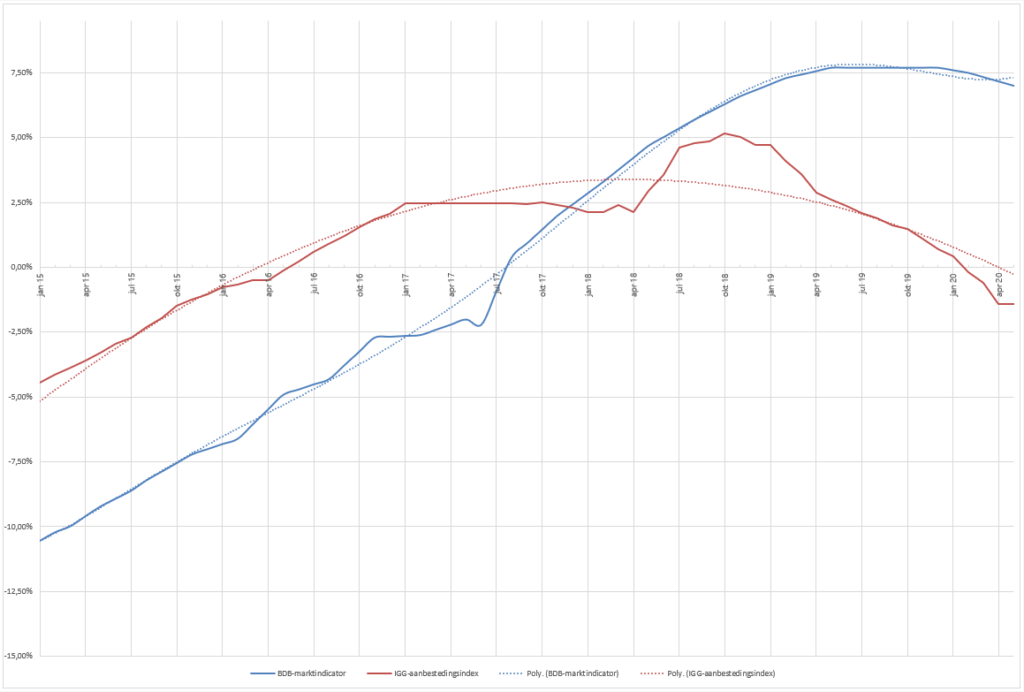

De conjuncturele (marktindicator) bouwkostenindex is sterk gestegen. Effecten hiervan waren terug te zien in het ontbreken van aanbestedingskortingen, prijsstijgingen gedurende bouwprojecten moesten worden afgekocht, aannemers schreven beperkt in op projecten met concurrentie, risico’s werden ingecalculeerd en materialen moesten duurder worden ingekocht.

In de onderstaande grafiek zijn de BDB-marktindicator en de IGG-aanbestedingsindex naast elkaar gezet. Een positief getal betekend dat er op dat moment door aannemers een prijs-opslag werd berekend, tevens geeft de lijn aan of het makkelijk of moeilijk is om een aannemer te vinden voor het werk. De opslagen zijn boven op de ‘normale’ stijgingen van de bouwkosten.

Vanaf oktober 2019 zijn de orderportefeuilles in de bouw gekrompen. Ook is er stagnatie in lopende projecten. Belangrijkste oorzaak hiervan zijn de PFAS- en stikstofmaatregelen die voor onzekerheid hebben gezorgd. Ten opzicht van september is de werkvoorraad met een halve maand afgenomen [1] . De PFAS- en stikstofcrisis is ontstaan door verscherpte regelgeving in Nederland voor niet-afbreekbare fluor-bevattende chemische stoffen in de grond en te hoge stikstof in natuurgebieden.

[1] de werkvoorraad is de gemiddelde tijd die nodig is om alle in de wacht gesleepte opdrachten uit te voeren

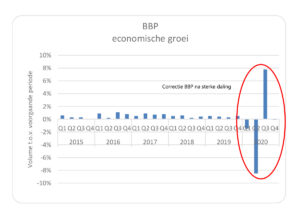

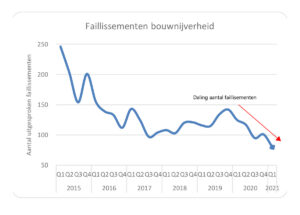

Coronacrisis 2020

Het Coronavirus heeft sinds december 2019 een grote uitwerking gehad op de gehele wereldeconomie, in maart 2020 is Nederland in een plotselinge lockdown gegaan. Wat zijn de tot nu toe te merken gevolgen hiervan en wat zijn de risico’s en verwachtingen voor de toekomst voor de bouwsector? De grootste zorgen bij het langdurig aanhouden van de Covid-19-pandemie voor de bouwsector zijn:

– Verminderde productiviteit personeel vanwege nieuwe regels omtrent de ‘’1,5 m samenleving’’,

– Onderbrekingen in de supply chain van bouwmaterialen wereldwijd vanwege nieuwe lockdowns,

– De kans op een langdurige recessie in grote delen van de economie met een lange periode van laagconjunctuur,

– Laag consumentenvertrouwen (koopbereidheid),

– Afnemende investeringen van investeringsmaatschappijen.

Ondanks dat Nederland in lockdown is gegaan zijn veruit de meeste bouwprojecten doorgegaan met aangepaste maatregelen. Zo werkt een deel van het UTA-personeel vanuit huis, wordt er niet meer gezamenlijk gereisd, zijn er minder mensen tegelijk op de bouwplaats, worden de pauzes in shifts gehouden, blijf je thuis bij klachten en zijn de algemene 1,5 meter regels van kracht. De gevolgen van bovenstaande maatregelen zijn volgens onderzoek van het EIB al terug te zien in het oplopende ziekteverzuim. Bouwbedrijven zien ziekteverzuim, deels uit voorzorg, oplopen t.o.v. voorgaande jaren. Wat voor gevolgen heeft dit op de bouwplanning?

Eveneens kunnen de 1,5 meter regels en de verminderde aanwezigheid van personeel op de bouwplaats hun uitwerking hebben op de effectiviteit van personeel. Bij projecten die al voor de coronacrisis zijn gegund, hebben aannemers nog geen rekening kunnen houden met de eventuele extra kosten zoals extra shifts, beschermende maatregelen en aanvullende transportvoorzieningen. Zijn deze kostenverhogende omstandigheden kosten die het ‘’normale’’ ondernemersrisico te boven gaan? En aan wie zal de rekening worden gepresenteerd? Kunnen we bij bestaande projecten met lopende contracten verwachten dat bij een aanhoudende lockdown claims kunnen komen voor aangepaste voorzieningen in de bouwplaatskosten, verliezen in productiviteit en/of vertragingen?

In februari en maart heeft de productie in China voor het grootste deel stil gelegen. Wat voor effecten heeft dit gehad op de supply chain? China levert circa 20% tot 30% van de constructiematerialen en (half)fabricaten wereldwijd. Na China zijn landen in Europa in lockdown gegaan. Uit diverse peilingen onder bouwers valt af te leiden dat er met name problemen zijn met houtplaatmaterialen, marmer, kleinere ijzerwaren en diverse installatiematerialen. Uit een enquête van de Nederlandse Vereniging van Toeleveringsbedrijven NVTB blijkt dat de levering van grondstoffen nog geen problemen ondervindt. Mede doordat er ook minder projecten gestart worden, waardoor de vraag ook lager is geworden.

De orderportefeuille van bouwers is vanaf januari 2020 met een half jaar gedaald. De daling van de vraag zorgt ervoor dat de productie momenteel hoger is dan wat er aan nieuwe opdrachten binnenkomt, waardoor het aantal orders zal afvlakken en dalen. De verwachting is dat de orderportefeuille verder zal krimpen door het dalende consumenten- en ondernemersvertrouwen. Hierdoor komen er minder bouwprojecten op de markt, waardoor bouwbedrijven harder met elkaar zullen moeten concurreren. De toename in concurrentie kan zich vertalen in een lagere conjuncturele bouwkostenindex.

Lees hier het volledige artikel: IGG_Marktanalyse Q2 2020